Pēc 2007.-2009. g. pasaules finanšu ekonomiskās krīzes beigām pasaulē ir vērojama aktīvas ekonomikas izaugsmes atjaunošanās. Taču daži nopietni analītiķi prognozē pasaules ekonomikas atkārtotu nonākšanu recesijā un pat ilgstošu stagnāciju pēc Japānas scenārija.

Finanšu ekonomiskā krīze, kas notika Japānā pagājušā gadsimta 90. gadu sākumā, kļuva par spēcīgāko vienas valsts krīzi pēc Amerikas Lielās depresijas. Ekonomika uz desmit gadiem nonāca stagnācijā, un tikai 21. gs. sākumā Japāna sāka pakāpeniski pārvarēt šīs krīzes sekas.

Taču Japānai tā arī neizdevās pilnībā iziet no šīs krīzes, jo tā nonāca kārtējā krīzes vilnī nu jau kopā ar visu pasauli 2007.-2009. g. finanšu ekonomiskās krīzes laikā.

Japānas krīze, tāpat kā Lielā depresija un 2007.-2009. g. pasaules krīze, sākās ar spekulatīvo burbuļu plīšanu finanšu tirgos.

Japānā tie izveidojās uz tiešām iespaidīgo ekonomisko sasniegumu fona. Pirms krīzes valsts ekonomika pieauga vēl nebijušā ātrumā, un šo procesu dēvēja par Japānas ekonomisko brīnumu.

20 gadus, no 1950. g. līdz 1970. g., Japānas IKP vidēji pieauga par 8% gadā! (atgādina Ķīnu?), bet no 1980. g. līdz 1990. g. – par 4%.

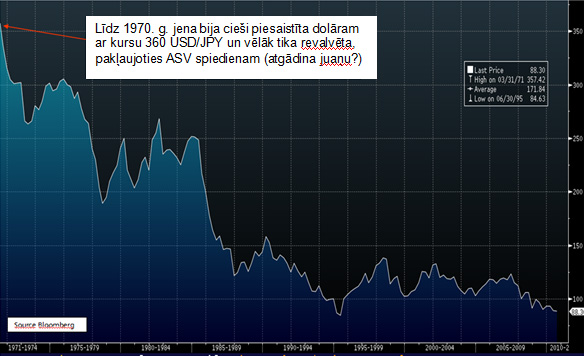

90. gadu sākumā valsts IKP līmenis sasniedza 85% no ASV IKP! Tiesa, liela loma tajā bija tam, ka jena nostiprinājās pret dolāru, no 1970. g. līdz 1990. g. tās kursam pieaugot gandrīz trīs reizes no 360 USD/JPY līdz 130 USD/JPY (sk. 1. grafiku).

Pēdējos desmit gados pirms krīzes sākās arī spēcīgs spekulatīvs cenu pieaugums Japānas nekustamā īpašuma un akciju tirgos. No 1980. g. līdz 1990. g. nekustamā īpašuma cenas vidēji pieauga 4,5 reizes. No 1985. g. līdz 1990. g. celtniecībai domātas zemes cena pieauga vidēji 7 reizes. Vislielākais cenu pieaugums bija vērojams biroja telpu sektorā, un līdz 1990. g. biroja nekustamo īpašumu cenas Japānā pārsniedza to cenas jebkur citur pasaulē.

Ne mazāk fundamentāli nepamatots cenu pieaugums bija vērojams arī Japānas akciju tirgū.

Japānas akciju tirgus indekss Nikkei225 pieauga no 6 500 1980. gadā līdz 39 000 1989. gadā (6 reizes, nodrošinot 500% lielu peļņu).

Indeksa pieaugums no 1970. g. (no 3 000) līdz 1989. g veidoja 1200%, bet dolāra ekvivalentā (pateicoties jenas nostiprināšanās tendencei) – 3 500% (Viens ieguldītais dolārs deva peļņu 35 dolārus).

80. gadu beigās Japānas akciju tirgus kapitalizācija pārsniedza Amerikas tirgus kapitalizāciju.

Toties Р/Е multiplikators (akcijas cenas attiecība pret peļņu no akcijas) indeksam Nikkei225 1989. g. beigās pārsniedza 70, bet dažām kompānijām pieauga līdz 150-200. Analogs Eiropas un Amerikas indeksu rādītājs tobrīd svārstījās starp 10 un 20.

Pirmais, 1990. gadā, sprāga burbulis Japānas akciju tirgū.

Jau 1990. g. janvārī sākās spēcīgs cenu kritums, un gada laikā indekss Nikkei225 krita gandrīz par 40% no 39 000 līdz 24 000.

Pēc tam tirgū izveidojās pazeminājuma trends uz daudziem gadiem (pamīšus ar korekcijām), un nākamo 12 gadu laikā indekss zaudēja vēl 65% no savas vērtības, līdz 2001. g. beigām krītot no 1989. g. maksimuma par 80%. (sk. 2. grafiku).

To var salīdzināt tikai ar DJI kritumu pēc Lielās depresijas, kas 4 gadu laikā zaudēja vairāk par 90% no savas vērtības.

1990. g. sākumā akciju cenām sekoja arī nekustamā īpašuma cenas, kuru kritums izrādījās līdzvērtīgi iespaidīgs.

Nākamo desmit gadu laikā nekustamā īpašuma cenas krita par 50% līdz 90%, atkarībā no sektora.

Šie zaudējumi nevarēja neietekmēt Japānas ekonomikas kopējo stāvokli. Kopš 1991. gadā ekonomika nonāca ilgstošā stagnācijā ar recesijām (IKP kritumi 2 ceturkšņus pēc kārtas), pamīšus ar nelieliem IKP pieaugumiem.

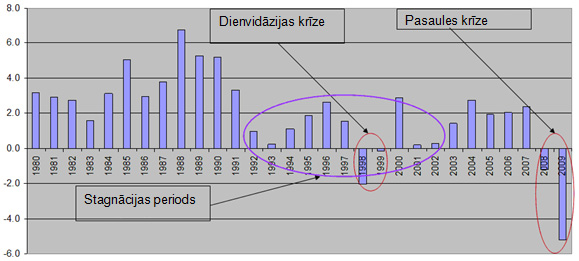

IKP vidējais gada pieaugums no 1991. gada līdz 2002. gadam veidoja tikai ap 1%, ar IKP gada kritumu 1998. gadā un 1999. gadā uz Dienvidāzijas krīzes fona (sk. diagrammu).

Krasi pieauga arī lielo kompāniju bankrotu skaits, kas 90. gados bija 4 reizes lielāks par vidējo gada rādītāju 80. gados.

Bezdarbs no 1991. gada līdz 2002. gadam pieauga 2,5 reizes no 2% līdz 5% (tiesa, paliekot zemāk par Eiropas un Amerikas bezdarbu).

Japāna uz desmit gadiem iegāja deflācijas spirālē.

Un tikai pasaules ekonomikas intensīvs pieaugums, īpaši pacēlums ASV, neļāva uz eksportu orientētajai Japānas ekonomikai iekrist depresijā.

Bet visvairāk no krīzes cieta Japānas banku sektors.

Spēcīgs ekonomikas pieaugums un finanšu tirgu izaugsme veicināja ātru Japānas banku izaugsmi.

80. gadu beigās septiņas no desmit lielākām pasaules bankām bija Japānas bankas.

Taču 80. gados bankas pārāk aizrāvās ar kredītu izsniegšanu pret akciju nodrošinājumu (bet reizēm arī ar to pirkšanu par pašu līdzekļiem) un nekustamā īpašuma kreditēšanu. 80. gadu beigās banku investīcijas nekustamajā īpašumā veidoja līdz 20% no aktīviem, bet ķīlas vērtējums svārstījās no 80% līdz 100% (tas jau atgādina Latviju!).

Kad plīsa burbuļi akciju un nekustamā īpašuma tirgos, banku zaudējumi bija grandiozi.

Sākumā krahu piedzīvoja nelielas bankas, kas specializējās mājokļa kreditēšanā, un hipotekārās kompānijas. Sekoja arī nelielas un vidējas komercbankas, kas sniedza tām finansējumu.

1994. gadā tika slēgtas divas lielas bankas un uz bankrotēšanas sliekšņa nonāca valsts lielākā banka LTCB.

Turklāt Japānas banku sistēmas necaurspīdīgums ļāva darboties arī bankām ar negatīvu kapitālu, slēpjot bezcerīgu parādu apmēru. Bet, laikam ritot, situācija kardināli neuzlabojās. Kredītu tirgus valstī apstājās.

Jaunais banku krīzes vilnis atnāca 1997. gadā uz Dienvidaustrumu Āzijas problēmu fona, jo šo reģionu intensīvi kreditēja Japānas bankas.

1997. gadā bankrotēja virkne lielo banku un viens no „lielā brokeru četrinieka” Yamaichi Securities Co., kas izraisīja efektu, līdzīgu Lehman Brothers bankrotēšanas efektam.

Parādījās nopietnas krīzes pazīmes banku sistēmā kopumā, cilvēkiem masveidā izņemot līdzekļus no bankām.

Šajā situācijā valdība 1997. gada novembrī bija spiesta pasludināt visu noguldījumu pilnu garantiju (gan fiziskām, gan juridiskām personām), kas ļāva apturēt banku sistēmas krahu.

1999. gadā valdība beidzot ķeras arī pie „slikto parādu” izpirkšanas, izveidojot tam speciālu valsts korporāciju. Pateicoties tam, bankas līdz 2005. gadam samazināja savu „slikto parādu” kopapjomu vairāk nekā divkārt, salīdzinot ar 1999. gadu. Līdz 2005. gadam Japānas bankas tik ļoti nostiprinājās, ka atkal kļuva par lieliem pasaules mēroga kreditoriem.

Taču no Japānas 21 lielās bankās palika tikai 7, pārējas vai nu bankrotēja, vai nu tika konsolidētas vai nacionalizētas. Pašlaik pasaules lielāko banku desmitniekā ir tikai viena Japānas banka Mitsubishi UFJ.

Pastāv uzskats, ka Japānas krīze bija tik smaga arī valdības un Japānas Bankas nesavlaicīgas un nedrošas rīcības dēļ.

Japānas Banka, kas koncentrēja uzmanību tikai uz inflāciju, pārāk vēlu pievērsa uzmanību cenu ieskrējienam finanšu tirgos.

Bet, sākot likmes pacelšanu 1989. gadā un palielinot to līdz 6% 1990. gadā, tā tikai paātrināja un pastiprināja efektu no jau uzpūsto burbuļu plīšanas.

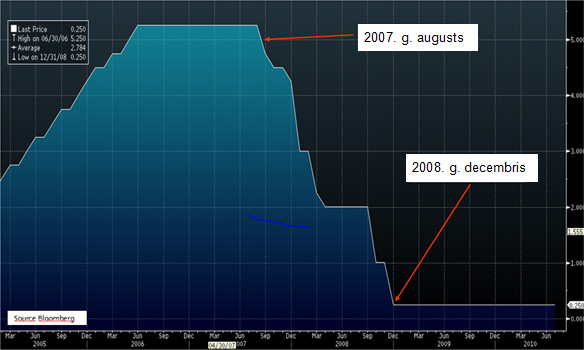

Turpmākais likmes samazinājums bija pārāk lēns, un tā pietuvojās nullei tikai 2000. gadā (sk. 3. grafiku).

Novēlots bija arī lēmums 2001. gadā pāriet pie politikas quantitative easing, kas paredz banku likviditātes palielināšanu, izpērkot vērtspapīrus no tirgus. Pēc šī lēmuma Centrālās bankas bilance sāka krasi pieaugt – no $40 mljrd. 2001. gadā līdz $350 mljrd. 2005. gadā (pašlaik vairāk par $1 trlj.).

Valdības rīcība cīņai ar krīzi un īpaši banku atbalstam arī bija novēlota. Pirmajos krīzes gados valdība veica ekonomikas stimulēšanu no budžeta, bet nesniedza tiešo palīdzību banku sektoram.

Politika krasi mainījās tikai pēc 1997. gada. No 1998. gada līdz 2005. gadam bija apstiprinātas daudzas lielas programmas sektora atbalstīšanai ar kopējo apjomu ap $1 trlj.

Bet šai rīcībai bija arī negatīvs efekts – valsts parāda un deficīta pieaugums. Budžeta deficīts kopš 90. gadu beigām stabili pārsniedza 10% no IKP,

bet valsts parāds pieauga no 68% no IKP 1990. gadā līdz 190% 2005. gadā un 218% 2009. gada beigās (Bloomberg dati).

Salīdzinot Japānas krīzi 90. gados un pasaules krīzi 2007.-2009. g., var redzēt daudz kopīga, bet tikai krīžu sākuma posmos.

Turklāt, acīmredzamas ir arī būtiskas atšķirības. 2007. gadā burbuļi Amerikas un citu pasaules valstu nekustamā īpašuma tirgos nebija tik lieli, kā Japānā 1990. gadā.

Kas attiecas uz pasaules akciju tirgu, šeit vispār pārkaršana bija vērojama tikai visai nelielā tirgu skaitā, tādos kā Ķīnas, ar Р/Е tuvu 50. Bet, piemēram, Amerikas plaša tirgus indeksam S&P500 Р/Е rādītājs 2007. gadā bija vienāds tikai ar 18.

Spēcīgo cenu kritumu pasaules akciju tirgū 2008. gadā izraisīja nevis burbuļa plīšana, bet investoru panika par milzīgajiem banku zaudējumiem un margin call mehānisma (piespiedu pārdošana) iedarbošanās.

Šīs krīzes bija „vislīdzīgākās” tieši attiecībā uz banku sistēmai nodarītā trieciena spēku. Bet Japānas pieredze bija ievērota un 2007.-2009. g. krīzes laikā pasaules lielvaras (kaut arī ne uzreiz) darbojās daudz ātrāk un efektīvāk.

Tas attiecas uz Centrālo banku rīcību likviditātes nodrošināšanas, likmju samazināšanas un pārejas pie quantitative easing politikas ziņā.

Piemēram FRS samazināja likmi no 5% līdz 0,25% mazāk nekā 1,5 gada laikā (sk. 4. grafiku), divkāršoja savu bilanci tikai 4 mēnešu laikā 2008. gadā, bet vērtspapīru izpirkšanu no tirgus uzsāka jau 2009. gada martā.

Faktiski FRS 1,5 gada laikā palīdzēja sistēmai tādā pašā apjomā, kādu Japānas Banka realizēja 15 gadu laikā.

Operatīvāk banku sistēmai šoreiz palīdzēja arī valdības, pieņemot ieguldījumu garantiju, banku kreditēšanas un ieiešanas to kapitālā programmas.

Vienīgais, ko tām var pārmest – šo pasākumu zināmu kavēšanos un, rezultātā, paniku pēc sistēmu veidojošu kompāniju, īpaši Lehman Brothers, kraha.

Ievērojot visu minēto, varbūtība, ka Japānas scenārijs atkārtosies pasaules mērogā, kaut arī pastāv, bet ir ne visai liela.

Drīzāk scenārija atkārtojums iespējams tai ziņā, ka pasaule, kas vēl nav pilnīgi attapusies no iepriekšējas krīzes, nonāks jaunajā destabilizācijas vilnī.

Un šeit iespējami divi negatīvie scenāriji:

- izveidosies vērienīga pasaules parādu krīze, ja sistēmas dalībnieki atsakās refinansēt pieaugušos parādus, tai skaitā arī attīstīto valstu parādus,

- vai arī pretējā galējība, ja nauda lielā apjomā ieplūdīs parādos, akcijās un kredītos un izraisīs hiperinflācijas krīzi.

Toties, pasaules varām ir pietiekami daudz līdzekļu, un tagad arī pieredzes, lai tām izdotos izvest pasaules ekonomikas kuģi starp šīm Scillu un Haribdu.

Zīm. 1. Jenas pret ASV dolāru kursa maiņas dinamika.

Zīm. 2. Indeksa N225 dinamika.

Zīm. 3. Japānas IKP gada pieauguma dinamika, %. (avots – Bloomberg)

Zīm. 4. Japānas Bankas procentu pamatlikmes maiņas dinamika.

Zīm. 5. FRS procentu pamatlikmes maiņas dinamika.