Pasaules finanšu krīze. Turpinājums sekos

Ir jāatzīst, ka mēnesis, kas ir beidzies, nav sniedzis atvieglojumu pasaules finanšu sistēmai. Drīzāk, pat otrādi. Ja līdz šim bankrotēšana draudēja kaut arī lielām, bet atsevišķām rietumu bankām, oktobrī ir bankrotējusi visa Īslandes banku sistēma. Un tas pat noveda pie tā, ka tagad bankrotēšana draud arī pašai valstij, kas šo sistēmu ir privatizējusi. Tagad Īslandes vadība skraida apkārt pa visu pasauli ar izstiepto roku un nesmādē pat lūgt palīdzību “sliktai” Krievijai. Bet internetā jau parādījās “joka” sludinājumi par to, ka tiek pārdota neliela salu valsts par nelielo cenu.

Oktobrī materiālo atbalstu no pasaules finanšu organizācijām steidzami lūdza arī Ungārija, kuras valūta mēneša pirmajās trīs nedēļās zaudēja vairāk nekā 30% no savas vērtības. Nākamā aiz Ungārijas jau ir Ukraina un, pēc visa spriežot, tuvākajā laikā šis saraksts vēl palielināsies (par plāniem vērsties pēc starptautiskas finanšu palīdzības jau paziņoja Baltkrievija, Bulgārija, Rumānija un virkne Latīņamerikas valstu).

Kas attiecas uz lielākām pasaules bankām, oktobrī tās turpināja norakstīt vairāku miljardu summas no savām bilancēm. Tātad cerības, ka šī gada trešajā ceturksnī pasaules banku sistēmā norakstītas summas ierobežosies ar divzīmju skaitļiem, nav piepildījušas. Pēc Bloomberg aģentūras datiem, 2008. gada 3. ceturksnī bankas ir norakstījušas $134 miljardus (2008. gada 2. ceturksnī – $115 miljardus, 2008. gada 1. ceturksnī – $167 miljardus, 2007. gada 4. ceturksnī – $168 miljardus). Turklāt pēc avota datiem, $122 miljardus no norakstītām summām ir norakstījušas Amerikas bankas (attiecība 122 no 134 ir būtiski sliktāka par to, kas bija iepriekšējos ceturkšņos, kad ASV un Eiropā norakstītās summas bija salīdzināmas). Ir jāatzīmē, ka norakstīšanas process nerimstas, un pēc Bloomberg datiem, 2008. gada 4. ceturkšņa pirmajā mēnesī bija norakstīti jau $64 miljardi. Kopējais norakstītais apjoms pasaules banku sistēmā esošas krīzes ietvaros tuvojas $700 miljardiem.

Tas nevarēja neiespaidot pasaules banku sistēmas stāvokli. Oktobrī pilnīgas sabrukšanas iespēja sāka draudēt vairāku valstu banku sistēmām. Pat nav vērts pārskaitīt, kur un kādas bankas oktobrī ir nonākušas uz bankrotēšanas robežas. Un tikai laicīgi sniegtais valstu atbalsts ļāva šim sistēmām izvairīties no Īslandes likteņa.

Monetāro un valsts varu rīcība

Par laimi ir jāatzīmē, ka oktobrī pastiprinājās ne tikai pasaules finanšu krīze, bet arī to apkarošana no pasaules varu puses. Oktobrī notika svarīga spēku “pārgrupēšanās” un dažādu valstu monetāras un politiskas varas sāka rīkoties vairāk saskaņoti. Var arī apgalvot, ka viņu rīcība ir kļuvusi labāk pārdomāta.

Oktobra sākumā ASV kongress beidzot ir apstiprinājis Polsona plānu, kas ir $700 miljardus vērts, lai palīdzētu krītošai Amerikas banku sistēmai. Vēl vairāk pozitīvs ir tas, ka šis plāns tika modificēts. Finanšu lokā saukts “cash for trash” (nauda par atkritumiem), sākumā tas bija domāts tam, lai atpirktu no bankām hipotekārus vērtspapīrus, kuri zaudē savu vērtību. Šajā gadījumā nauda tiešam varēja aiziet vējā un nenodrošināt pozitīvu efektu. Tomēr, oktobra sākumā Lielbritānijas valdība piedāvāja citu variantu, kā palīdzēt bankām, – valsts līdzdalību banku kapitālā, ja rodas problēmas ar tā pietiekamību (nevis kredītu piešķiršana vai vērtspapīru, kuri ir zaudējuši savu vērtību, atpirkšana). Drīzumā tādu variantu sāka izmantot ne tikai Eiropā, bet arī ASV. $250 miljardi no Polsona plānā paredzētas summas bija pārvirzīti uz banku akciju pirkšanu un garantiju sniegšanu par viņu kredītiem. Eiropas valstu valdība oktobrī izstrādāja kopīgo pasākumu plānu palīdzības sniegšanai nacionālām banku sistēmām, kurš ir vairāk nekā 1 triljonu eiro vērts. Protams, šie soļi ir bezprecedenta valsts iejaukšanas brīvajā tirgus ekonomikā, taču esošajā situācijā atsevišķas balsis “pret” nevar sadzirdēt uz lielā atbalstītāju kora fona. Par tādu rīcību ir uzstājies pat vislielākais pilnas tirgus brīvības propagandists, bijušais FRS vadītājs Alans Grīnspens (kurš vēl nesen tika uzskatīts par diženo, bet tagad ir gandrīz visur kritizēts).

Bez tam, mēģinot apturēt depozītu noplūdi no banku sistēmas, Amerikā, Eiropas Savienībā un citās valstīs oktobrī tika paziņots par būtisko valsts garantiju palielināšanu iedzīvotāju noguldījumiem.

Oktobrī notikušajā sēdē G7 valstu finanšu ministri, pirmo reizi vairāku gadu garumā, izstrādāja konkrēto plānu kopīgiem soļiem cīņai ar finanšu krīzi. Plāns ietver 5 punktus un ir paredzēts nacionālo banku sistēmu atbalstīšanai. Runā, ka finanšu ministri ir apstiprinājuši vēl virkni pasākumu, par kuriem nebija paziņots publikai.

Savu ieguldījumu kopīgajos centienos ir izdarījis arī Starptautiskais valūtu fonds. Pagājušajā mēnesī SVF ir paziņojis, ka iedalīs $100 miljardus (kas ir puse no tā rezerves uzkrājumiem) kredītu piešķiršanai valstīm, kuras nevar patstāvīgi cīnīties ar krīzi.

Kā agrāk, oktobrī “kara darbību” pirmajās līnijas aktīvi “cīnījās” Centrālās bankas. Tās joprojām turpināja krietni pūlēties, lai uzlabotu nacionālo banku sistēmu likviditāti. Starpbanku tirgū turpināja ienākt vairāku miljardu Centrālo banku līdzekļi, turklāt, bija atviegloti noteikumi, kas attiecas uz aizņēmumu nodrošinājumu.

Turklāt, 8. oktobrī virkne pasaules vadošo valstu Centrālās bankas, tai skaitā FRS, ECB, Anglijas Banka, Kanādas Banka, Šveices Banka un Zviedrijas Riksbanka, vienlaicīgi samazināja uzskaites likmes par 50 bāzes punktiem (0,5%). Bet oktobra beigās, plānotajā FRS sēdē, refinansēšanas likme bija samazināta vēl par 50 bāzes punktiem un tagad tā ir tikai 1%. Ir ļoti iespējams, ka novembra sākumā savās plānotājās sēdēs ECB un Anglijas Banka arī līdzīgi samazinās likmes.

Aprakstītie pasākumi nevarēja būt neefektīvi. Un pasaules banku sistēma, kas jau stāvēja uz bezdibeņa malas (bet varbūt, pat nedaudz tālāk), oktobrī varēja atvilkt elpu. Overnight likmes attīstītajās valstīs atgriezās pie normāliem līmeņiem, un bankas “sakostiem zobiem” sāka aizdot viena otrai naudu.

Šī uzvara ir ļoti svarīga pasaules ekonomikai. Kaut finanšu sektors tajā aizņem ne tik lielu daļu (ASV tā ir ap 8% no IKP), banku sistēmas stabilitāte mūsdienu ekonomikā ir svarīgākais normālas ekonomikas funkcionēšanas faktors. Ne velti to dēvē par ekonomiska organisma asinsrites sistēmu. Tā ASV IKP kritums par 50% Lielās depresijas laikā lielā mērā bija tieši Amerikas banku sistēmas sabrukšanas rezultāts. Ir skaidrs, ka neviens pasaulē negrib piedzīvot to atkārtoti.

Makroekonomiskā situācija

Oktobra kopējas makroekonomiskās situācijas pasliktināšanas pasaulē un it īpaši attīstītajās valstīs apliecināja, ka esoša krīze aktīvi izplatās ārpus finanšu sektoram. Saskaņā ar mēneša beigās publicētiem datiem, ASV IKP 2008. gada 3. ceturksnī ir samazinājies par 0,3%. Šis ir vissliktākais IKP ceturkšņa rādītājs, kopš tas bija kritis par 1,4% 2001. gada 3. ceturksnī, iepriekšējas recesijas laikā. Virkne citu Amerikas makroekonomisko rādītāju arī bija ļoti negatīvi. ASV patērētāju uzticības indekss 2008. gada oktobrī ir kritis līdz nebijušam līmenim, kas sastādīja 38 punktus, no 61,4 punktiem septembrī. Amerikāņu kopējie tīrie ienākumi 3. ceturksnī samazinājās ar ātrumu 8,7% gadā. Šis ir absolūts rekords šī rādītāja aprēķināšanas laikā kopš 1947. gada. Vēl joprojām depresijas stāvoklī palika arī mājokļu tirgus, kur turpinājās nebijuša cenu un jauno mājokļu būvēšanas apjomu samazināšanas.

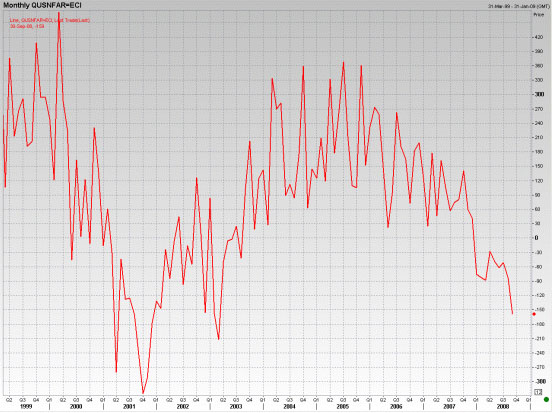

Kaut arī bezdarba līmenis ASV septembrī palika tāda pašā līmenī, kā augustā, t.i. 6,1%, viens no vareniem nākotnes bezdarba indikatoriem Nonfarm payrolls ir kritis līdz 159 000. Tas ir maksimālais šī indikatora kritums kopš 2003. gada marta (sk. grafiku), un visticamāk, tuvākajā nākotnē bezdarbs turpinās pieaugt.

source Reuters

Zīm. 1. Indikatora Nonfarm payrolls kustības dinamikas grafiks.

Oktobrī arī bija nopublicēti dati, pēc kuriem ASV federālā budžeta deficīts pēc 2008. finanšu gada rezultātiem sastādīja $454,8 miljardus (pretim gaidītiem $407 miljardiem), jeb 3,2% no iekšēja kopprodukta. Šis ir pasaules vēsturē vēl nebijušais rādītājs, kas ir gandrīz divreiz lielāks salīdzinot ar iepriekšēja gada budžeta deficītu. Ņemot vērā valdības veiktus pasākumus finanšu sistēmas stabilizācijai, 2009. finanšu gadā budžeta deficīts var pārsniegt $700 miljardu robežu.

Eiropā publicētiem makroekonomiskiem pārskatiem arī pārsvarā bija negatīvs raksturs. Piemēram, jaunreģistrētu automašīnu skaits – viena no ekonomikas veselības klasiskām pazīmēm – Eiropā septembrī samazinājās par 8,2%. Vislielākais kritums bija novērots Lielbritānijas automobiļu tirgū, kur pārdošanas apjomi samazinājās par 21,2%, ka arī Spānijā, kur šis rādītājs samazinājās par 32,3%.

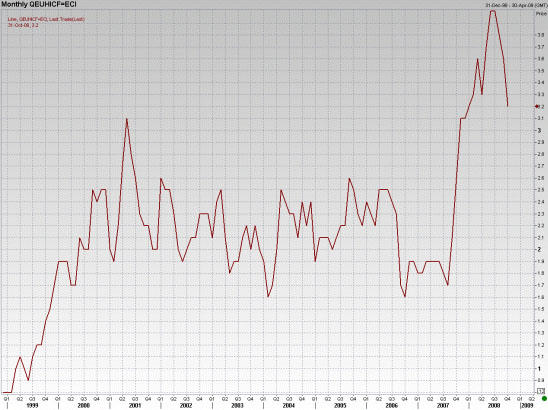

Tajā pašā laikā gan Amerikā, gan Eiropā inflācijas spiediens turpināja samazināties. ASV patērētāju cenu indekss septembrī gada izteiksmē samazinājās līdz 4,9%, salīdzinot ar 5,4% augustā (5,6% jūlijā). Eirozonā šis indekss septembrī samazinājās līdz 3,6%, salīdzinot ar 3,8% augustā, un pēc iepriekšējiem datiem, oktobrī indekss var samazināties līdz 3,2% (sk. grafikus).

source Reuters

Zīm. 2. ASV patērētāju cenu indeksa kustības dinamikas grafiks.

source Reuters

Zīm. 3. Eirozonas patērētāju cenu indeksa kustības dinamikas grafiks.

Var secināt, ka oktobrī publicētie makroekonomiskie dati, ka arī finanšu tirgu nestabilitāte un kredītu norakstīšanas pieaugums, liecina par to, ka recesijas iestāšanas, vismaz ASV un Eiropā, ir gandrīz vai neizbēgama.

Uzņēmumu jaunumi

Oktobrī sāka aktīvi publicēt pārskatus par Q3 2008, un, kā jau tika gaidīts, tie pārsvarā liecināja par to, ka uzņēmumu ienesīgums turpināja samazināties. Tāpat pagājušajā ceturksnī finanšu uzņēmumi turpināja aktīvi norakstīt līdzekļus. Amerikas Wachovia Corp banka, kuru nopirka Wells Fargo&Co, parādīja zaudējumus par 2008. gada 3. ceturksni $23,9 miljardu apmērā un paziņoja par līdzekļu norakstīšanu $44 miljardu apmērā 2008. gada 4. ceturksnī. Rezultātā bankai tagad pieder jauns norakstīšanas rekords visas finanšu krīzes garumā – tie ir $96,5 miljardi, kas bankai ļāva apsteigt iepriekšējo līderi, Gitigroup, kurš ir norakstījis “tikai” $68 miljardus.

Aiz finanšu sektora nākamais sektors Amerikā, kas ir nopietni cietis pagājuša ceturkšņa laikā, ir automašīnu sektors. Tādēļ ka automašīnu pārdošanas apjomi strauji samazinājās, Amerikas automobīļu ražošanas lieluzņēmumi General Motors, Ford Motor Co. un Chrysler LLC tuvinājās bankrotēšanai un vēršas pie valdības ar lūgumu sniegt finansiālo atbalstu.

Tajā pašā laikā aizvadītājā ceturksnī dažiem uzņēmumiem izdevās saglabāt un pat palielināt savu peļņu. Tā viens no augsto tehnoloģiju akciju līderiem, Google, pārsteidza tirgu ar paziņojumu par uzņēmuma peļņas pieaugumu Q3 2008/Q3 2007 periodā par 26%. Uzņēmuma peļņa sasniedza $1,35 miljardus, salīdzinājumā ar $1,07 miljardiem pirms gada.

Akciju tirgus

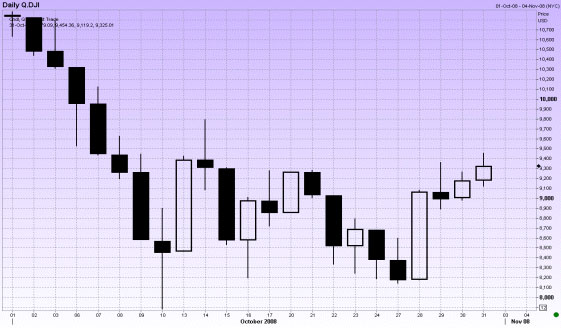

2008. gada oktobris arī pasaules akciju tirgū ir kļuvis par dramatiskāko mēnesi kopš finanšu krīze aktivizējas 2007. gada augustā. Pagājušo mēnesi var bez pārspīlējumiem nosaukt par rekordu mēnesi. Par cenu kustību varenumu oktobrī liecina tas fakts, ka starpība starp pasaules akciju tirgu indeksa MSCI World maksimālo un minimālo vērtību oktobrī sastādīja vairāk par 30% (no maksimuma). Attiecīgs rādītājs Amerikas DJI indeksam bija 27%. Tādas svārstības mēneša laikā Dow Jones nav piedzīvojis kopš 1987. gada oktobra, kad iestājās “melnā pirmdiena”. Visai bieži oktobrī bija vērojamas vadošo indeksu svārstības par vairāk nekā 10% dienas laikā (sk. DJI grafiku). Piemēram, 14. oktobrī Japānas N225 ir pieaudzis gandrīz par 15%, demonstrējot vislielāko pieaugumu dienas laikā pēdējo 59 gadu garumā! Bet jau 16. oktobrī tas bija nokritis par 11%, iznīcinot visu to pieaugumu. Krievijas RTS 6. oktobri nokrita par 19%, bet 30. oktobrī nodemonstrēja 18% lielu pieaugumu! Šo sarakstu var turpināt un tas būs garš. Un kā jums patīk DJI kustība, kad šis indekss 11. oktobra sesijas laikā bija kritis par 10%, bet noslēdza sesiju tikai ar -1,5%. Un jau nākamas sesijas laikā, 13. oktobrī, tas bija izaudzis par 11%! Kādiem ir jābūt investora nerviem, lai viņš varētu turpināt strādāt šajā tirgū, nevis pievērstos medikamentu iepirkšanai vairumtirdzniecībā?

source Reuters

Zīm. 4. DJI indeksa oktobra kustības dinamikas grafiks.

Neskatoties uz tik dramatiskām pārmaiņām cenu tendencēs oktobrī, kopējais mēneša rezultāts izrādījās ļoti negatīvs. Vairākumam pasaules vadošo indeksu oktobrī bija fiksētas jaunas minimālas vērtības daudzu gadu garumā un tie noslēdza mēnesi ar 10% līdz 36% lieliem zaudējumiem (sk. tabulu). Par krituma līderi šoreiz ir kļuvis Krievijas tirgus, kura indekss mēneša laikā ir zaudējis 36% (pēc 18% pieauguma 30. oktobrī!). Pēc oktobra rezultātiem cenu kritums kopš 2008. gada sākuma jau neitralizēja gandrīz vai visu pieaugumu, kas bija sasniegts pateicoties iepriekšējai 2003.g.‑2007.g. izaugsmes tendencei (sk. tabulu un atceries, ka 100% uz augšu = 50% uz leju).

Tomēr, oktobra nobeigums ieviesa arī zināmu optimismu akciju tirgū. Gandrīz visi pasaules indeksi mēnesi noslēdza ar dažam spēcīgas izaugsmes dienām. Turklāt, oktobra kritums novedis pie tā, ka vairākumam pasaules fondu indeksiem Р/Е rādītājs ir sasniedzis jauno minimumu daudzu gadu garumā. Pēc J.P.Morgan datiem, Amerikā un Japānā tas sasniedza 10, Eiropā – 7,5. Krievijas tirgū tas pašlaik ir ap 3,5.

Protams, tagad, iestājoties recesijai, parādās jautājums par to, vai uzņēmumi saglabās ienesīgumu esošajā līmenī? Visticamāk, nē, un minētie cipari ir jākoriģē. Bet ja peļņas kritums nebūs dramatisks – un tas ir iespējams, – tad šodienas cenu līmeņi vēl joprojām izskatās pievilcīgi pirkšanai.

Protams, kamēr pasaules sistēma nav atstājusi finanšu krīzi pagātnē, nav pamatu gaidīt, ka tirgū sāksies stabila cenu izaugsme.

Tomēr, mūsu ilgtermiņa prognoze paliek nemainīga. Ja pati pasaules finanšu sistēma noturēsies, pircēji noteikti atgriezīsies pasaules akciju tirgū. Krīzei neapšaubāmi sekos spēcīgs cenu pieaugums.

Ja nu sistēma nobruks vai būs kardināli pārbūvēta, tad var mainīties arī paši akciju kvalitātes novērtēšanas kritēriji, tai skaitā arī Р/Е pielietošana. Teorētiski, var pazust arī tāds jēdziens kā akcija. Šis arī ir tas variants, kad esoša fondu krīze tiešam var kļūt par pēdējo. Taču, mūsuprāt, tāds scenārijs ir visai maziespējams.

Visdrīzāk pasaule pārvarēs esošo finanšu krīzi, bet tās finanšu un ekonomikas ainava mainīsies. Daži pat būs ieguvēji no tādas pārkārtošanas. Vislielākais “uzvarētājs”, visticamāk, būs Ķīna, kuras loma pasaules ekonomiskajā un finanšu kārtībā tikai pastiprināsies. Protams, būs arī zaudētāji. Un visdrīzāk, visvairāk zaudēs tieši Amerika, kura arī bija šis krīzes pirmavots un ir visvairāk cietusi no tās. Ir ļoti iespējams, ka esoša pasaules ekonomiska un finanšu kārtība, kuru sauc Pax Americana, būs aizstāta ar kādu jaunu modeli.

Es atceros, kad nobruka siena, kas atdalīja rietumu un austrumu pasauli, mēs cerējām: vēl daži desmitgadi brīva tirgus apstākļos, un mēs visi dzīvosim tā, kā amerikāņi. Baidos, vēl daži gadi “tāda” brīva tirgus apstākļos, un vienkārši amerikāņi dzīvos tā, kā visi pārējie.

Obligāciju tirgus

Tātad, pasaules kopienas nozīmīgāka cīņa ar finanšu krīzi banku sektorā oktobrī bija vinnēta. Tomēr rudens sākumā krīzei ir izvērsusies jauna fronte – pasaules obligāciju tirgū. Un šeit situācija pēdējos mēnešos strauji pasliktinājās, tuvojoties kritiskai.

Līdz pat šī gada septembrim situācija pasaules obligāciju tirgū palika pārsteidzoši mierīga. Jau pārdzīvotais spēcīgs cenu kritums akciju tirgū un pasaules banku sistēmā izvērsusies “credit crunch” krīze rādīja ierobežotu negatīvu ietekmi uz pasaules obligāciju tirgu. Protams, bija ievērots aktīvs cenu pieaugums attīstīto valstu valsts obligāciju sektorā, kas notiek jebkuru finanšu juceklību laikā. Krita arī korporatīvo un attīstības valstu vērtspapīru cenas, tādēļ ka “tirgus dalībnieki pārskatīja riska prēmijas”. Bet šis kritums nebija īpaši būtisks, izņemot dažus sektorus (kā piemēram, Kazahstānas banku vērtspapīri). Un pēkšņi septembrī situācija ir krasi mainījusies. Sākas masveida vērtspapīru pārdošana un cenu kritums, it īpaši attīstības tirgu sektorā.

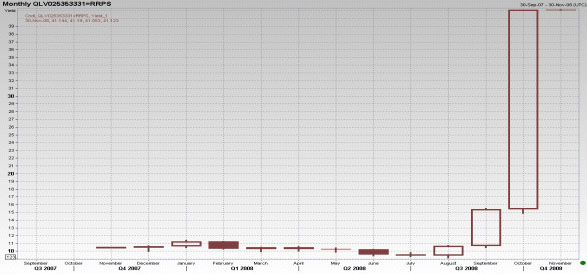

Attīstības tirgus valsts parādu indeksa EMBI+ spreds (ienesīguma starpība salīdzinājumā ar Amerikas treasuries) septembrī ir pieaudzis par vairāk nekā 100 punktiem, sasniedzot 414 punktus (4,14%). Oktobrī tas ir izaudzis jau līdz 630 punktiem (bet maksimumā sasniedza 830 punktus, sk. grafiku). Vēl vairāk negatīva izskatījās situācija attīstības valstu korporatīvo parādu sektorā. Attiecīgais CEMBI indekss septembrī ir palielinājis savu spredu attiecībā pret ASV treasuries no 402 līdz 601 punktam. Oktobra beigās šis spreds jau bija vienāds ar 1012 punktiem (maksimumā tas bija 1107 punkti, jeb 11,07%). Cenas ziņā tas izpaužas kā EMBI+ indeksa kritums septembrī par 6,7% un oktobrī par 13,8%. Korporatīvo parādu indeksam šis cenu kritums ir attiecīgi 10% un 20%. Atsevišķām valstīm, tai skaitā Krievijai, Kazahstānam un Ukrainai, situācija izskatījās vēl sliktāka. Attiecīgais Krievijas indekss RUBI oktobrī ir palielinājis savu spredu attiecībā pret ASV treasuries līdz 1650 (16,5%). Divu mēnešu laikā daudzu attīstības valstu korporatīvo obligāciju ienesīgums divkāršojas un pat trīskāršojas (sasniedzot 30% pretim 10% un 50% pretim 17%). Cenu krituma un vērtspapīru ienesīguma pieauguma dramatisms ir labi vērojams Parex bankas 2011. gada parāda saistību ienesīguma grafikā. Turklāt, būtiski pasliktinājās arī daudzu vērtspapīru likviditāte. Spreds starp pieprasījuma un piedāvājuma cenu ir vairākkārt palielinājies, bet mazlikvīdiem vērtspapīriem tas sasniedz 20%.

source Reuters

Zīm. 4. Parex bankas 2011. gada obligāciju kustības dinamikas grafiks.

Pamata iemesli obligāciju tirgū notikušai masveida pārdošanai lielā mērā izriet no tā paša, kā atbrīvošanas no vērtspapīriem akciju tirgū. Zaudējumi no krīzes pasaules finanšu sistēmā rādīja reālas likviditātes problēmas daudziem tirgus dalībniekiem. Attiecīgi, tie ir spiesti pārdot vērtspapīrus, atbrīvojot līdzekļus citu finanšu saistību pildīšanai. Un šis process sāk izskatīties pēc ripinošas sniega pikas.

Rezultātā, zem pasaules obligāciju tirgum tagad ir ielikta bumba, kura arī var uzspirdzināt pasaules ekonomiku. Mazums uzņēmumu ir pašlaik spējīgi refinansēt savus parādus pret 20%-50% gadā. Tādām procentu izmaksām var iztērēt ne tikai peļņu, bet arī uzņēmuma pamatkapitālu, kas novedīs pie bankrotēšanas. Un ja nauda netiks atdota, paziņojot par defoltu, uzņēmums vienalga nonāks grūtajā finanšu stāvoklī. Tādam uzņēmumam būs pilnīgi liegta jebkāda ārēja finansējuma iespēja un būs jāsaskaras ar vairākām tiesā celtām prasībām. Citiem vārdiem sākot, tas ir cits celiņš uz to pašu bankrotēšanu.

Protams, pastāv varbūtība, ka šajā tirgū situācija ar laiku normalizēsies pati par sevi un ienesīguma rādītāji samazināsies līdz pieejamam līmenim. Taču turpinošas pasaules finanšu krīzes apstākļos šī varbūtība izskatās maziespējama. Acīmredzami, arī šim tirgum ir nepieciešama steidzama palīdzība no valsts un monetāro varu puses. Kā to izdarīt – tas ir tiešam sarežģīts jautājums. Laikam jau var vēlreiz pielietot to pašu shēmu ar līdzdalību “sistēmu veidošu” uzņēmumu kapitālā un to finansēšanu ar valsts līdzekļiem. Bet valsts līdzekļi arī ir ierobežoti. Risinājums ir emitēt lielo vērtspapīru apjomu, lai faktiski aizstāt korporatīvus parādus ar valsts parādiem. Un tad nākamais solis būs visu uzņēmumu, kam ir parādi, nacionalizācija. Bet totālo nacionalizāciju mēs jau reiz piedzīvojam, un mums tas diez ko daudz nepatika.

Mūsuprāt, pastāv arī cits risinājums. Ir steidzami jāveic restrukturizācija parāda saistībām ar tuviem atmaksas termiņiem. Citiem vārdiem runājot, visas pasaules sistēmas vai atsevišķu valstu ietvaros ir jāpaziņo par parādu atmaksas termiņu pagarināšanu, piemēram, pārcelt to no 2008.‑2010.g. uz 2011.‑2013.g. (saglabājot uzņēmuma tiesības tos atmaksāt sākotnēji noteiktajā termiņā). Iespējams, tas nomierinās tirgu un palīdzēs atgriezt cenas un ienesīgumu normālos līmeņos.

Valūtu tirgus

Pašreizēja pasaules finanšu krīze ļoti negatīvi ietekmēja arī situāciju pasaules valūtu tirgū, būtiski destabilizējot FOREX. Toties šī tirgus “zaudējumi” kamēr ir mazāki, nekā pasaules akciju un obligāciju tirgu zaudējumi.

Vairāk par citām no finanšu krīzes ir cietušas attīstības valstu valūtas, tā kā līdzekļu izņemšana no attīstības tirgiem, ko veic investori, izdarīju būtisku spiedienu uz attīstības valstu valūtu konvertācijas kursiem.

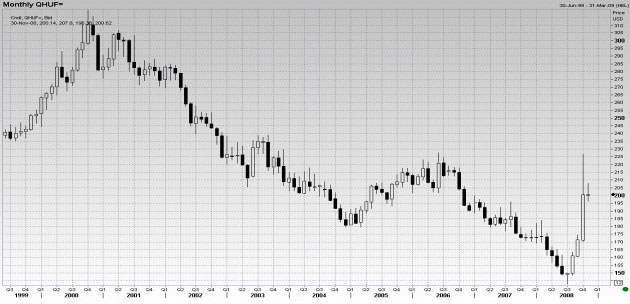

Tādejādi, oktobra pirmajās trīs nedēļās Ungārijas forints ir kritis attiecībā pret dolāru par 30% un tikai ātra finanšu palīdzība, ko Ungārijai sniedza SVF, palīdzēja nacionālai valūtai atgūt daļu no zaudējumiem (sk. grafiku).

source Reuters

Zīm. 5. Ungārijas forinta pret dolāru kustības dinamikas grafiks.

Vadošo pasaules valūtu tirgos finanšu krīze noveda pie krasas svārstīguma palielināšanas, it īpaši eiro/jena un eiro/dolārs tirgos. Šī tendence ir arī labi redzama pēc pagājuša mēneša tirgošanas rezultātiem.

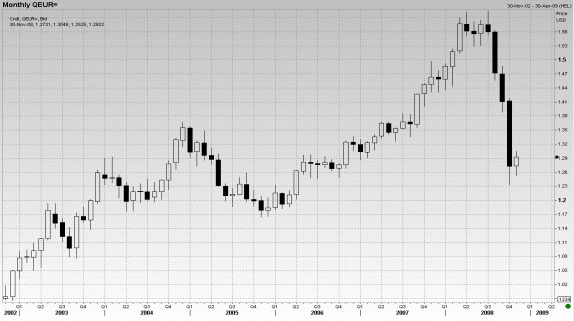

Oktobrī turpinājās dolāra pieaugums attiecībā pret vairākumu citu pasaules vadošu valūtu. Dolāra indekss, kas tiek aprēķināts pamatojoties uz dolāra kursa izmaiņām attiecībā pret 6 vadošām valūtām, mēneša laikā ir pieaudzis par vairāk nekā 8%. Šis ir maksimālais indeksa pieaugums mēneša laikā kopš šī gada aprīlī iestājas dolāra izaugsmes tendence (sk. grafiku). Attiecīgais dolāra pieaugums salīdzinājumā ar tā galveno konkurentu, eiro, sastādīja gandrīz 10%. Šis ir jaunais mēneša pieauguma maksimālais rādītājs dolāra pret eiro attiecībai visā Eiropas valūtas pastāvēšanas laikā.

Izņēmums no dolāra vispārēja pieauguma attiecībā pret vadošām valūtām bija dolārs/jena tirgus. Šeit iepriekšējo trīs mēnešu laikā bija vērojama vairāk sānu kustība, bet oktobrī, otrādi, dolārs ir stipri kritis attiecībā pret jenu – mēneša laikā par 8%.

Mūsuprāt, kā jau bija vairākkārt atzīmēts mūsu pārskatos, to nosaka fakts, ka dolārs/jena tirgus ir eiro/dolārs un eiro/jena tirgu vadīts. Bet eiro/jena tirgū oktobrī strauji paātrinājās jenas pret eiro izaugsmes tempi. Attiecīgais jenas mēneša pieaugums šeit sastādīja 16% (sk. grafikus).

source Reuters

Zīm. 6. Eiro pret dolāra kustības dinamikas grafiks.

source Reuters

Zīm. 7. Dolāra pret jenu kustības dinamikas grafiks.

Zīm. 8. Eiro pret jenu kustības dinamikas grafiks.

Preču tirgi

Oktobris ir kļuvis par kārtējo mēnesi, kad vairākumā preču tirgu cenas turpināja pamatīgi krist. Šoreiz par cenu krituma līderi kļuva nafta. Mēneša laikā naftas cena nokrita gandrīz par 39% un cenas pietuvojas koridora $50/$90, kuru mēs izvirzījām par mērķa koridoru vēl šī gada augustā, zemākiem līmeņiem. Tāpat krita arī vairākuma dārgmetālu un retzemju metālu cenas. Šoreiz zelts, ka arī bija prognozēts iepriekšējā prezentācijā, pievienojas kopējam dārgmetālu cenu kritumam. Oktobrī zelts ir zaudējis 17% no savas cenas, sudrabs – 18%, bet platīns – 19%. Vēlos atgādināt, ka septembrī platīns ir kritis par vairāk nekā 32% mēneša laikā.

Neņemot vērā cenu nobrukšanu akciju un obligāciju tirgū, par “oktobra visspekulatīvāko tirgu” var droši atzīt naftas tirgu.

| Biržas indekss | Par 2008. gada augustu | Par 2008. gada septembri | Par 2008. gada oktobri | Ienesīgums par 2003.g.-2007.g. | Kopš 2008. gada sākuma |

|---|---|---|---|---|---|

| DJI (ASV) | 1.46% | -14.06% | -14.06% | 59% | -29.7% |

| S&P 500 (ASV) | 1.26% | -9.12% | -16.90% | 67% | -34.0% |

| Nasdaq Comp.( ASV) | 1.76% | -12.04% | -17.34% | 99% | -35.1% |

| GDAX (Vācija) | -0.90% | -9.20% | -14.46% | 179% | -38.2% |

| N225 (Japāna) | -2.27% | -13.87% | -23.83% | 78% | -44.0% |

| FTSE (Anglija) | 4.16% | -13.04% | -10.71% | 62% | -31.2% |

| CAC (Francija) | 2.07% | -10.06% | -13.52% | 83% | -37.9% |

| RTS (Krievija) | -16.32% | -26.37% | -36.22% | 538% | -66.3% |

| SSEC (Ķīna) | -13.65% | -4.30% | -24.63% | 287% | -67.1% |

| SENSEX (Indija) | 1.46% | -11.71% | -23.89% | 501% | -51.8% |

| Bovespa (Brazīlija) | -6.43% | -11.03% | -24.80% | 467% | -41.7% |

| PFTS (Ukraina) | -18.47% | -30.90% | -31.71% | 1946% | -78.5% |

| KASE (Kazahstāna) | -15.28% | -18.95% | -34.91% | 1754% | -59.8% |

| MSCI WD | -2.18% | -13.53% | -17.71% | 101% | -39.8% |

| MSCI EF | -5.91% | -18.93% | -26.32% | 327% | -54.2% |

source Reuters, AizkrauklesBanka

Tabula 1. Dažu pasaules fondu indeksu ienesīguma rādītāji